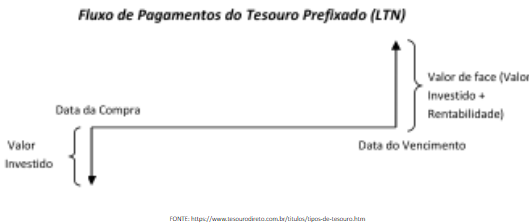

A Letra do Tesouro Nacional (LTN) é um título prefixado que possibilita ao investidor conhecer a rentabilidade no momento da aplicação

Esse título é conhecido por duas nomenclaturas diferentes “Tesouro Prefixado” e “LTN”. Com características diferenciadas, ele atende às expectativas tanto de investidores mais moderados quanto daqueles que gostam arriscar.

Mas o que essa modalidade tem de tão atraente? Bom, em primeiro lugar, como o próprio nome sugere, é uma aplicação em títulos públicos com renda fixa, ou seja, no momento do investimento você tem conhecimento de quanto será seu rendimento.

FONTE: https://www.tesourodireto.com.br/titulos/tipos-de-tesouro.htm

Leia mais: Taxa CDI: como ela afeta seus investimentos?

Dentre suas principais características estão:

- Segurança, visto que esse é um título público;

- Rentabilidade prefixada, que garante ao investidor uma previsibilidade de quanto vai resgatar;

- Independe de indicadores variáveis;

- Fluxo simplificado: aplicação e resgate, sem necessidade de acompanhar o mercado.

Ficou interessado? Então acompanhe as dicas a seguir e entenda de uma vez por todas como funciona a (LTN) e seus diferenciais. Vamos lá!

Como funcionam os títulos públicos brasileiros?

A primeira característica que destacamos sobre a LTN é que se trata de um “título público”.

Esses títulos são manobras utilizadas pelo Tesouro Brasileiro com o objetivo de angariar fundos através de investidores.

Ou seja, quando você faz sua aplicação é como se estivesse emprestando dinheiro para o Governo Federal em troca de uma rentabilidade definida (renda fixa).

Por se tratar de um empréstimo ao Governo, esse investimento é considerado de “baixo risco”, pois apresenta menor possibilidade de calote e, vantajoso, por não estar exposto às oscilações do mercado.

Qual a diferença entre LTN, NTN e LFT

Além da LTN há outros títulos públicos abertos para negociação, que são as Notas do Tesouro Nacional (NTN) e as Letras Financeiras do Tesouro (“LFT” ou “Tesouro Selic”).

As Notas do Tesouro seguem as mesmas diretrizes do Tesouro Prefixado (LTN). A diferença entre essas duas opções é que a primeira paga juros semestralmente.

Isso quer dizer que, ao invés dos lucros serem pagas integralmente no vencimento, você receberá uma parte em seis e outra depois de mais seis meses.

Recomenda-se, portanto, que o investimento nesse modelo seja feito por aqueles que desejam uma fonte de renda em curto prazo.

Por outro lado, as Letras Financeiras do Tesouro, se diferem das duas modalidades pelo fato de que são títulos pós-fixados. Sendo assim, o rendimento está sempre atrelado à taxa básica de juros (Selic).

Seguindo essa particularidade, podemos comparar a (LFT) como uma espécie de “relógio” que a cada dia rende uma pequena quantidade.

Quanto vale uma LTN?

Os títulos do Tesouro Prefixado são vendidos em unidades e o valor bruto a ser recebido por cada uma delas equivale a R$1.000,00.

Para chegar a esse resultado, o cálculo deve considera a diferença entre o seu preço de compra e a data de expiração.

Para ilustrar melhor, no site oficial do Tesouro Nacional você encontra a tabela completa e atualizada com as informações sobre o vencimento do título, a rentabilidade anual, investimento mínimo e o preço unitário.

Vejamos os títulos disponíveis atualmente:

Veja também: O que é investir em dividendos e como isso pode ajudar na sua vida financeira

Escolhendo a primeira opção, o investimento seria de R$ 36,44 hoje e outras 27 parcelas do mesmo valor até a data de resgate, 01 de janeiro de 2023. Nesse valor incidirá o rendimento anual de 4,10%.

Ao fim do investimento, você terá aplicado cerca de R$ 1.020,32 que renderá o valor bruto de R$ 1.070,87.

Serão descontadas as taxas de custódia, previstas em aproximadamente 1% do valor. Com isso, o valor líquido a ser recebido será de R$ 1.059,66.

Sendo assim, podemos perceber que o valor pago pelo título nada mais é do que o valor presente do montante recebido na data de vencimento, R$ 1.000,00, atualizado pela taxa contratada no momento da compra.

Com o cálculo demonstrado acima, podemos perceber que a rentabilidade da aplicação em LTN, segue uma lógica simples: você deve adquirir pelo menor valor possível.

É como comprar uma casa na planta: quanto mais longe da data de “entrega”, ou seja, do vencimento, mais barato você estará pagando.

Onde posso comprar LTN

Gostou da ideia de investir no Tesouro e quer comprar seu título agora? Então segue essa dica! Você pode comprar ou vender LTN nos seguintes canais:

- No site do Tesouro Direto, como demonstrado na tabela acima. O site é simples e intuitivo, é possível simular, analisar e comparar os preços, prazos e rentabilidade dos títulos públicos;

- A maioria das instituições financeiras estão adaptando suas plataformas onlines, seja site ou aplicativos, para transações de investimentos, então faça seu login e verifique se o seu banco oferece essas opções;

- Permitindo que sua instituição financeira aplique uma parcela do seu dinheiro em LTN.

- É importante lembrar que, de acordo com as novas, o investimento mínimo é de R$ 30,00 e não poderá ultrapassar o valor de R$ 1 milhão por CPF.

Características dos títulos do Tesouro Direto

Está interessado no Tesouro Direto? Então é preciso entender que, nessa espécie, você trabalhará com duas opções, sendo títulos prefixados e títulos pós-fixados.

Os títulos prefixados são aqueles que você investe sabendo ao certo qual rentabilidade será recebida ao fim do vínculo.

Indicados para investidores mais tradicionais e que acreditam no resultado superior da taxa prefixada sob a Selic.

Dentre os títulos que se encaixam nesse modelo estão o Tesouro Prefixado com Juros Semestrais (NTN-F) e o Tesouro Prefixado (LTN).

Por outro lado, os títulos pós-fixados são investidores que têm uma certa preferência aos títulos com valor corrigido por algum indexador, seja pela Selic ou pelo IPCA, que se refere à inflação.

Alguns exemplos são o Tesouro IPCA + (NTN-B Principal), o Tesouro Selic (LFT) e o Tesouro IPCA + com Juros Semestrais (NTN-B).

Dica bônus

Se você leu até aqui é porque está realmente em busca de uma alternativa de investimento que seja segura e traga bons resultados, não é mesmo?

Então, como forma de incentivo, aqui vai uma dica bônus que muitos investidores demoram a entender e, por isso, acabam perdendo dinheiro.

Existe um preceito no mercado financeiro que define o seguinte: quanto mais risco envolvido, mais rentável o investimento e, quanto menos risco, menor será o lucro obtido nessa operação.

Por isso, sempre que alguém mostrar uma proposta que seja extremamente rentável e segura, desconfie.

Para ter retorno alto, o risco sempre será maior. Para continuar aplicações lucrativas, cuide das suas finanças e não deixe de se informar com o Bom Pra Crédito. Temos diversas dicas para investidores.

Para investirmos, um empréstimo pessoal também pode ser de grande ajuda. Para isso, conte com o Bom Pra Crédito!

Seja o primeiro a comentar